ストックオプションとは、「一定期間においてあらかじめ設定された金額で株式を購入することができる権利のこと」をいいます。法的には、新株予約権の枠組みで用いられるものの1つです。「株式」を発行するのではなく、「株式を取得する権利」を発行(潜在的な株式発行)することが特徴です。

また、ストックオプションは、特に役員や従業員などに対し付与するものとして整理されるとともに、通常の新株予約権と同様に権利行使時の資金投下があるため、エクイティファイナンスとしての機能もあります。

税制適格ストックオプションは、権利付与時における金銭の払込を要しない、通常型と呼ばれる無償ストックオプションのうち税制適格に関する一定の法律上の要件を満たすものをいいます。現在も、税制については、様々な議論がなされています。

この記事では、税制適格ストックオプションについて、ストックオプションの分類を踏まえた位置づけなどのほか、税制適格の要件、メリット・デメリット、税制適格ストックオプションを導入する場合の手続、税制適格ストックオプションに関する税務・会計上の処理、税制適格ストックオプションの活用事例まで解説していきます。

税制適格ストックオプションとは

税制適格ストックオプションとは何か、その概要から分類、税制非適格・有償ストックオプションとの違いなどを解説していきます。

ストックオプションの分類

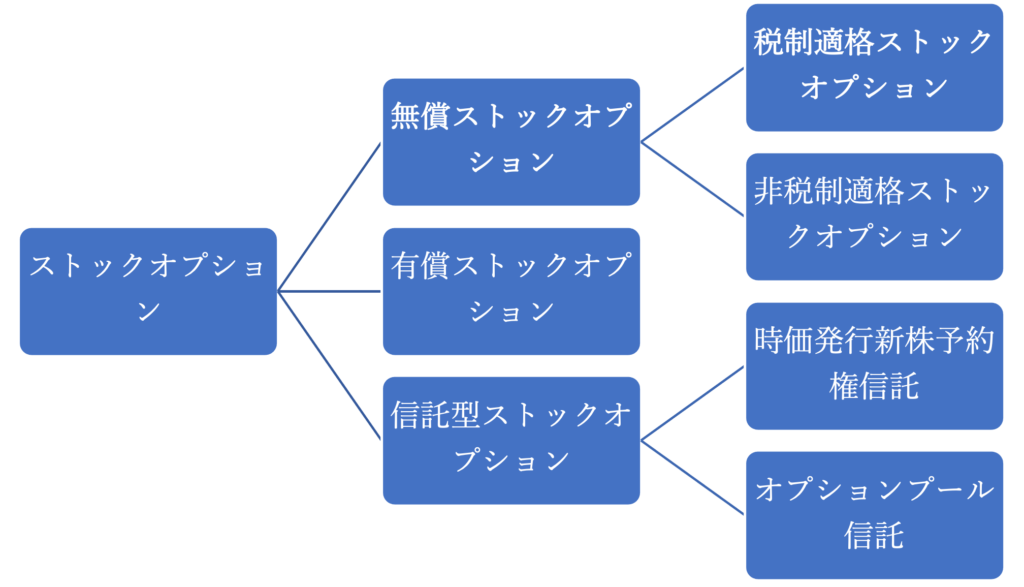

ストックオプションは、一般に次のような大きく3つの分類があります(名称に関しては様々なものがあるので、ここで掲載するものはあくまで一例です)。

- 無償ストックオプション

- 有償ストックオプション

- 信託型ストックオプション

税制適格ストックオプションの位置づけ

上記3つの分類のうち、無償ストックオプションの中に、税制適格と非税制適格の区分があります。

ゆえに、税制適格ストックオプションは、無償ストックオプションの中に位置づけられるもののうち租税特別措置法などの法律に定められる税制適格に関する要件を満たすものをいいます。なお、信託型ストックオプションにも、時価発行新株予約権信託とオプションプール信託の2種類があります。

表にして整理すると、次の通りです。

非適格との違い

無償ストックオプションにおいて、税制適格と非税制適格の違いは、どのような違いがあるのでしょうか。税制適格要件の内容は後述しますが、ここでは税務上どのような点で異なるのか概説します。

税制非適格の場合、被付与者において、権利付与時・行使時・譲渡時の3つの時点のうち、権利行使時と権利行使後の株式譲渡時の2つの時点で課税されます(No.1543 税制非適格ストックオプションに係る課税関係について|国税庁)。課税区分は、雇用契約やこれに類する関係の場合には基本的に給与所得の区分として所得税が課されます。

※ここで、職務の遂行と関連しない利益供与と認められるような場合、例えば退職後の権利行使においては短期間のうちの退職予定のケース、あるいは行使時に得られるキャピタルゲインの大部分が長期間にわたって生じた値上がり益に相当する場合は、雑所得として扱われます。

他方で、税制適格の場合、権利付与時の課税がなく譲渡時の課税がされる点は税制非適格の場合と同様ですが、権利行使時において非課税となる点が異なります。

このような取り扱いの理由は、税制適格ストックオプションにおいて、権利行使時の取得価額はその時点での時価ではなく予め定められた払込価額とされるため、権利行使時を非課税として繰延しつつ、株式譲渡時の経済的利益とキャピタルゲインを合わせて譲渡所得として申告分離課税の対象とすることにあります(No.1540 ストックオプション税制の適用を受けて取得した株式を譲渡した場合|国税庁)。

なお、税制適格・非適格に関わらず、権利行使後の株式譲渡時の利益については、譲渡所得として課税されます。

有償ストックオプションとの違い

税制適格ストックオプションは、権利付与時の対価性の有無の違いのほかは、課税関係は有償ストックオプションと共通します。すなわち、付与時と行使時の課税がないところ、有償ストックオプションにおいても付与時および行使時のいずれの時点でも課税されません(所得税法施行令109条1項)。

税制適格ストックオプションの要件

税制適格ストックオプションの要件は、4つあります。表にしてまとめると、次の通りです(参照:塩野誠/宮下和昌『事業担当者のための逆引きビジネス法務ハンドブック』第2版311頁をもとに作成)。

- 付与対象者要件:取締役、執行役及び従業員のいずれか又は一定の要件を満たす外部協力者

- 付与時の対価が無償

- 新株予約権割当契約に定めるべき事項

- 被付与者が権利行使時に所定の誓約書を提出すること

付与対象者が役員、執行役および従業員等であること

税制適格ストックオプションは、租税特別措置法や経営強化法という法律に基づくものです。その趣旨は、企業の事業活動に内部者ないしこれに類する程度に関わる者に対して業績向上や上場等による企業価値の増加を企図して企業がインセンティブを与えることを促進するとともに、被付与者側における税制面からもこれを担保することにあります。

そのため、付与対象者は、役員、執行役および従業員(租税特別措置法(「特措法」という。以下同じ。)29条の2第1項)又は一定の要件を満たす外部協力者であること(中小企業等経営強化法(「強化法」という。以下同じ。)13条)という要件が挙げられます。

なお、前者については、発行済株式総数の3分の1を超える少数株主やその配偶者等の一定の特別な関係者は除かれます。

無償ストックオプションであること

会社法の規定に基づき無償の新株予約権であることが2つ目の要件です(強化法施行令19条の3第1項)。

新株予約権割当契約で定めるべき事項

また、「新株予約権に係る契約」すなわち新株予約権割当契約において、6つの事項を定めることが要件として挙げられます。

租税特別措置法29条の2

第1項柱書 略

一 当該新株予約権の行使は、当該新株予約権に係る付与決議の日後二年を経過した日から当該付与決議の日後十年を経過する日までの間に行わなければならないこと。

二 当該新株予約権の行使に係る権利行使価額の年間の合計額が、千二百万円を超えないこと。

三 当該新株予約権の行使に係る一株当たりの権利行使価額は、当該新株予約権に係る契約を締結した株式会社の株式の当該契約の締結の時における一株当たりの価額に相当する金額以上であること。

四 当該新株予約権については、譲渡をしてはならないこととされていること。

五 当該新株予約権の行使に係る株式の交付が当該交付のために付与決議がされた会社法第二百三十八条第一項に定める事項に反しないで行われるものであること。

六 当該新株予約権の行使により取得をする株式につき、当該行使に係る株式会社と金融商品取引業者又は金融機関で政令で定めるもの(以下この条において「金融商品取引業者等」という。)との間であらかじめ締結される新株予約権の行使により交付をされる当該株式会社の株式の振替口座簿(社債、株式等の振替に関する法律に規定する振替口座簿をいう。以下この条において同じ。)への記載若しくは記録、保管の委託又は管理及び処分に係る信託(以下この条において「管理等信託」という。)に関する取決め(当該振替口座簿への記載若しくは記録若しくは保管の委託に係る口座又は当該管理等信託に係る契約が権利者の別に開設され、又は締結されるものであること、当該口座又は契約においては新株予約権の行使により交付をされる当該株式会社の株式以外の株式を受け入れないことその他の政令で定める要件が定められるものに限る。)に従い、政令で定めるところにより、当該取得後直ちに、当該株式会社を通じて、当該金融商品取引業者等の振替口座簿に記載若しくは記録を受け、又は当該金融商品取引業者等の営業所若しくは事務所(第四項において「営業所等」という。)に保管の委託若しくは管理等信託がされること。

七および八 略

第2項以下 略

各項目の具体的な内容は、後述します。

権利行使時の誓約書

また、被付与者が権利行使時において所定の誓約書を提出することが4つ目の要件です(特措法29条の2第2項)。

誓約書の項目は、次の3つです。

- 特措法29条の2第1項に定めるような大口株主およびその特別関係者に該当しなかったこと

- 認定社外高度人材活用新事業分野開拓計画の実施時期の開始等の日から、新株予約権に係る権利行使日まで引き続き居住者であったこと

- 当該特定新株予約権の行使の日の属する年における当該権利者の他の特定新株予約権の行使の有無(当該他の特定新株予約権の行使があつた場合には、当該行使に係る権利行使価額及びその行使年月日)その他財務省令で定める事項を記載した書面を当該行使に係る株式会社に提出したこと

新株予約権(ストックオプション)割当契約時に定めるべき6項目

また、新株予約権発行時の新株予約権割当契約において定めるべき6つの事項があります。

- 権利行使可能期間に関する定め

- 年間権利行使可能額に関する定め

- 権利行使価額に関する定め

- 譲渡禁止の定め

- 権利行使時に新株発行または株式の移転が会社法の定める手続に基づいて行われること

- 権利行使により取得した株式について発行会社と証券会社または信託銀行との間で管理信託契約の締結ないし保管の委託等が行われること

以下、それぞれ解説していきます。

権利行使可能期間に関する定め

これは、権利行使可能期間が新株予約権の付与決議の日の後2年を経過した日から起算して10年を経過する日までであることを内容とするものです。

既存株主の持株比率低下のリスクを無制限に負わせないようにすることと、被付与者側の株式取得による利益獲得の期待と権利行使時期の選択との調和を図る趣旨であると考えられます。

年間権利行使可能額に関する定め

年間の権利行使可能額が1200万円を超えない範囲までであることを内容とするものです。

これも1号と同様の趣旨で、際限なく莫大な権利行使価額によって既存株主の利益が害されることを防止する趣旨です。

権利行使価額に関する定め

これは、新株予約権割当契約締結日における株式の時価以上の権利行使価額を定めることを内容とするものです。

被付与者の税制を緩和する趣旨がストックオプションの発行による業績向上分が役員や従業員等の報酬・給与に反映されることでインセンティブ向上が図られるため、その限りにおいて税制を緩和することにあるため、あくまで権利行使時の株式自体の価値が反映されるのではなく、権利付与時の株式の時価との差額分についてであるとするものです。

そのため、仮に株価が下落した場合には、実質上課税分は被付与者にとってより重い負担になります。

譲渡禁止の定め

これは文字通りの内容ですが、注意を要するのは、あくまで譲渡制限株式のように取締役会ないし株主総会の承認を得られれば譲渡可能という余地が残るものではなく、禁止であるということです。

ストックオプションの趣旨から、被付与者の地位・属性に着目したものであるからです。

権利行使時における新株発行等の手続に関する定め

権利行使時には新株発行や株式の移転が行われますが、会社法上の手続によるとすることで、既存株主の利益保護との調和を図り、適正を担保させる趣旨です。

権利行使により取得した株式の管理に関する定め

被付与者が権利行使により株式を取得した場合、その管理について、発行会社と証券会社や信託銀行など株式の取扱いについて適正な扱いが期待できる機関との間で、その管理信託の契約締結を行いそれに基づき管理等を委託することを内容とするものです。

株式の譲渡に関する円滑な手続や、譲渡時の課税関係について適正に処理する趣旨であると考えられます。

税制適格ストックオプションのメリット・デメリット

税制適格ストックオプションには、どのようなメリット・デメリットがあるでしょうか。

メリット

被付与者側は、文字通り、税制上の優遇を受けることができ、権利行使による株式の取得について課税されないことが挙げられます。非適格の場合であれば、給与所得などの形で所得税の課税がされるため、税制適格ストックオプションの場合の最大のメリットといえます。

そして、業績向上が達成されるなどして権利付与時の時価から株価が上昇していれば、その差額分について利益を得られることがメリットです(税制優遇により実質的な課税分の控除もありません)。

企業側は、行使条件を活用することにより、被付与者である人材に業績向上へのインセンティブを与えられるほか、生産性の向上を期待することができまる。また、行使条件を被付与者のデメリットにも配慮しつつバランスよく設定することで、優秀な人材の流出に一定の歯止めをかけることができます。

そして、後述のように、会計・税務処理上も税制非適格ストックオプションと比べて簡易であることから経理上の負担が少ないメリットもあります。

デメリット

被付与者側は、実際に業績向上が達成できなければ、権利付与時の時価と行使時の差額分について損が生じるおそれがあります。また、仮に業績向上ができず転職を考えたい場合でも、行使条件で一定期間制限されることがあり、キャリアの流動性の面でもデメリットがあります。

また、通常はクリフ条項やべスティング条項により、行使期間も制限されているため、必ずしも経済的利益や譲渡によるキャピタルゲインを確保できるとは限らない点もデメリットとして挙げられます。

企業側は、既存株主の持株比率の希釈が生じるため、経営陣の支配権に一定の希釈が生じることは否めません。また、M&Aや新たな資金調達を行う際に、潜在的な株式比率が考慮されるところ、ストックオプションの割合が高いことでネガティブな評価を受けるおそれも否定できません。

税制適格ストックオプションを導入する場合の手続

税制適格ストックオプションを発行する場合には、基本的に通常の新株予約権発行の際の会社法上の手続の中で行われます。

- 原則として株主総会決議

- 一定事項について取締役会決議への委任により、取締役会決議

- 割当ての申込み期間

- 新株予約権割当契約の締結

なお、役員に対して付与する場合は、報酬に関する株主総会決議ないし取締役会決議を行う必要があります(会社法361条1項)。この場合、株主総会において、新株予約権の発行について決議を行うと共にその細目的な条件に付いて取締役会への委任を行うのが一般的です。

これらは、募集事項の決定に関する株主総会決議や取締役会決議と抱き合わせで行うことが考えられます。

税制適格ストックオプションの会計、税務上の処理

税制適格ストックオプションについて、会計および税務上はどのような処理となるでしょうか。

会計上の処理

ストックオプションには、権利付与→確定→行使→失効という4段階がありますが、会計上の仕訳は、このうち付与、確定、失効の3つのタイミングで行います。

具体的には、次の表の通りです。

- 権利付与時

- 借方:株式報酬費用

- 貸方:新株予約権

- 権利行使時

- 借方:預金、新株予約権

- 貸方:資本金

- 権利失効

- 借方:新株予約権

- 貸方:新株予約権戻入益

税制適格ストックオプションの場合、次のような会計処理となります。なお、ここでは未上場企業を前提とします。

- 権利付与時

- 借方:仕訳なし

- 貸方も空欄

- 権利行使時

- 借方:当座預金

- 貸方:資本金・資本準備金

- 権利失効

- 借方:仕訳なし

- 貸方も空欄

税務上の処理

税制適格ストックオプションの場合、企業側は損金計上をすることができません。従業員等の給与等課税事由にかかるものがないことから、会社としての損金発生が見込まれないからです。そのため、会社としての税務処理は特にありません。

税制適格ストックオプションの活用事例

最後に、税制適格ストックオプションの活用に関してみていきましょう。

スタートアップ企業での活用が広がっている

税制適格ストックオプションは、スタートアップ企業やベンチャー企業において積極的に活用されています。

これは、税制適格ストックオプションが被付与者にとって、合理的な形でのより多くのインセンティブが付与できるほか、手元資金がなくても株式を活用して給与報酬を与えることができるため、資金力が必ずしも潤沢ではないスタートアップ・ベンチャー企業における戦略として親和性があるからであると考えられます。

また、業績向上といった数値目標にもつながり、かつ結果によりインセンティブが左右されることから、被付与者である役員、従業員等にとって結果に対するコミットメントをより期待することができます。

こうした特徴から、税制適格ストックオプションは、スタートアップ・ベンチャー企業における活用が広がっています。

実際の例

1つの例として、株式会社ジーニーにおける税制適格ストックオプションをご紹介します。

同社は、セールスやマーケティングに関するプラットフォーマー、SaaS事業などを展開している企業ですが、2020年9月に税制適格ストックオプションと有償ストックオプションの併用型でのストックオプションを発行しました(募集新株予約権(税制適格ストックオプション及び有償ストックオプション)の発行に関するお知らせ|株式会社ジーニー)。

特徴としては、税制適格ストックオプションと有償ストックオプションとを併用している点と、それぞれの区分がセグメント業績と全社的な業績とで分けて異なる形態のストックオプションを発行している点、そして付与対象者について部長職以上あるいはマネージャー職以上という区分を設けている点が挙げられます。

特に要職のポジションの人材に対してコミットメントと企業側にとって必要なタイミングで人材が抜けてしまうことを予防する観点でのスキーム構築、そして業績達成の難易度などの合理的な指標により付与個数を振り分けるといったスキームが参考になると考えられます。

付与対象者の拡大について

すでに触れたところですが、強化法により税制適格ストックオプションの対象が、社内の役員や従業員等にとどまらず、一定の社外人材にも拡大しています。それが、強化法で定められる認定社外高度人材です。

そのため、スタートアップ・ベンチャー企業は、さらに社外の専門人材の活用の幅も広がっています。

参考:「社外高度人材に対するストックオプション税制の適用拡大」|経産省

まとめ

最後に、本記事のポイントを4つに絞ってまとめます。

- 税制適格ストックオプションは、無償ストックオプションに分類されるもののうち、特に法の定める要件として、新株予約権割当契約で一定の事項を定めるなどの条件を満たすものをいう。被付与者は、税制非適格の場合と異なり、権利行使時の課税がされない。

- 税制適格ストックオプションは、被付与者にとって、税制面での負担がないこととその分株式取得による実質上の利益が満額得られるメリット、企業側にとって従業員等に対して業績向上の結果に対し高いコミットメントを期待できることと経理処理の負担が軽いといったメリットがある。

- 他方で、被付与者にとって業績向上の結果が得られない場合の損失リスクや行使条件による転職の縛りがある場合などキャリア面でのデメリット、企業側にとって既存株主の持株比率の希薄化などから後のM&Aや資金調達におけるネガティブ要素になりうることがデメリットである。

- スタートアップ・ベンチャー企業にとっては、非常に活用の幅が広く、親和的な制度であることから、人材戦略上きわめて有用である。

関連記事